こんにちは「ゆずせんべい」です。

今回は、つみたてnisaと同じくらいおすすめしたい、国が推奨する優遇制度の一つ「iDeCo(イデコ)」について詳しく説明していきたいと思います。

「iDeCo(イデコ)」は積立した金額を全額所得控除できる点も優れていますがそれ以外にも様々なメリットを有していますので、是非とも最後までご覧になってくださいね。

スポンサーリンク

目次

iDeCo(イデコ)とは

iDeCoとは個人型確定拠出年金のことで、公的年金にプラスして給付を受けられる私的年金の一つです。

国民年金や厚生年金の他に、第三の年金として2017年に厚生労働省が主体となって制度を定めました。

その特徴は、申し込みから毎月の掛金の設定、運用先まですべて自分自身で決めていき、長期運用での掛金と運用益の合計額を基に給付を受け取ることが出来ます。

iDeco(イデコ)のメリット・デメリット

iDecoを始めるあたってメリット・デメリットを理解したうえでスタートすることが大事ですのでそれぞれみていきましょう!

メリット

- 加入者が拠出した掛金額は、全額所得控除(小規模企業共済等掛金控)される

- 運用期間中に発生した運用益は非課税となる

- 60歳になった時に年金として受け取る場合は「公的年金控除」の対象となる

- 60歳になった時に一時金として受け取る場合は「退職所得控除」の対象となる

最大のメリットは、掛金に対する所得控除でしょうか。一般的な会社員が毎月23,000円を積み立てた場合、所得税(10%)、住民税(10%)とした場合に、なんと年間55,200円 税金が軽減されます!

デメリット

- 一度始めたら、基本的には60歳まで運用を続けなければならない

- 特別法人税(積立金に対し年1.173%) が、凍結解除される可能性は0ではない

最大のデメリットは原則 60歳まで運用を続けなければならない点で、脱退することは容易ではないことを理解しなければなりません。

<脱退一時金を受け取る条件>

- 国民年金の第1号被保険者のうち、国民年金保険料の全額免除又は一部免除、もしくは納付猶予を受けている方

- 確定拠出年金の障害給付金の受給権者ではないこと

- 通算拠出期間が5年以下、又は個人別管理資産が25万円以下であること

- 最後に企業型確定拠出年金又は個人型確定拠出年金(iDeCo)の加入者の資格を喪失した日から2年以内であること

- 企業型確定拠出年金の資格喪失時に脱退一時金を受給していないこと

制約が凄くてハンターハンターを思い出しました(笑)

家計の状況が悪くなり掛金の拠出が厳しくなった時は、掛金の設定を変更できます。

それでは次は掛金の上限と下限を見ていきましょう!

iDeCo(イデコ)の最大掛金と最低掛金っていくら?

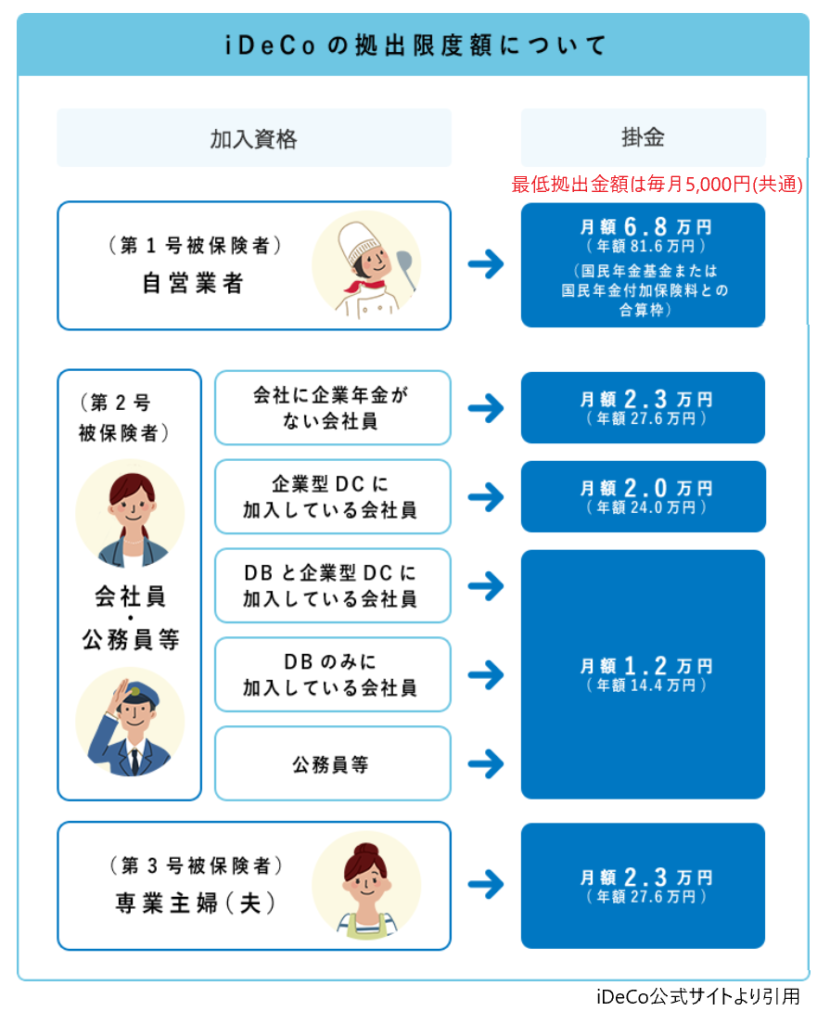

iDeCo公式サイトにわかりやすい図表がありましたので以下に引用しました。

一般的な会社員や専業主婦の方は、毎月23,000円まで拠出が可能です。自営業者の方は、68,000円までの拠出が可能です。

個々の家計の状況にもよりますが、基本的には長期積立となりますので上限までの積立を推奨します。

では、拠出した金額をどのように運用していけばよいか?と悩む方も多くいらっしゃると思いますので、リスクに応じてどのような運用方針がよいか見ていきましょう。

スポンサーリンク

iDeCo(イデコ)の運用方針をリスク別に確認していこう!

iDeCoの運用は 65歳までの長期投資を前提としています。申し込んだ証券会社でiDeCo用の投資商品を自由に投資比率を決めることができます。

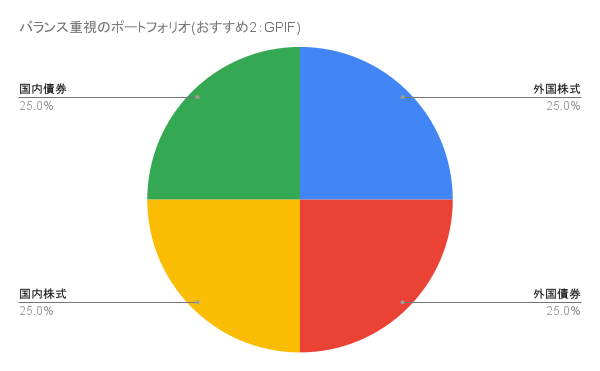

例えば、国民年金の投資運用を厚生労働省から託されているGPIFでは、以下のようなポートフォリオを構成しています。

| GPIF(2020年~2025年) | 国内債券 | 国際債券 | 国内株式 | 外国株式 |

| 資産構成割合 (%) | 25% | 25% | 25% | 25% |

上記は GPIFが年金を運用するうえで、最もリスクが低いポートフォリオを選定したと公表しているものです。

これに近いポートフォリオを組むこともできますが、年齢や資産によって最適解が変わりますので、リスクリターンを考慮しつつポートフォリオを組むことをおすすめします。

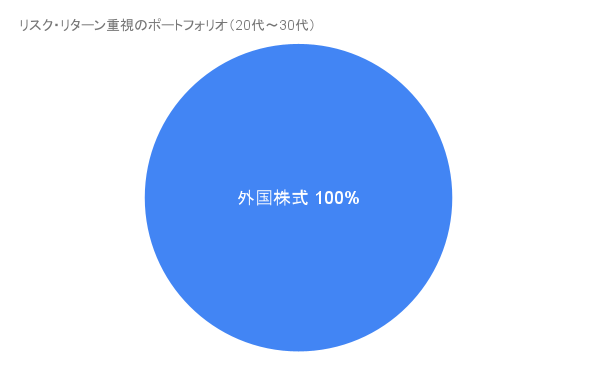

20代~30代でリスク&リターンを重視したい方はこちら

20代~30代は60歳までに30年~40年という長い時間を最大限利用できるポートフォリオを組むことができますので、外国株式100%で問題ないと思っています。もちろん、これだけ長い年月ですので、何度も世界的な暴落にさらされることになると思います。

ただ株価は、これまで何度も暴落を乗り越えて回復してきました。そのため、リスクをとれる20-30代の方には100%外国株式をおすすめします。

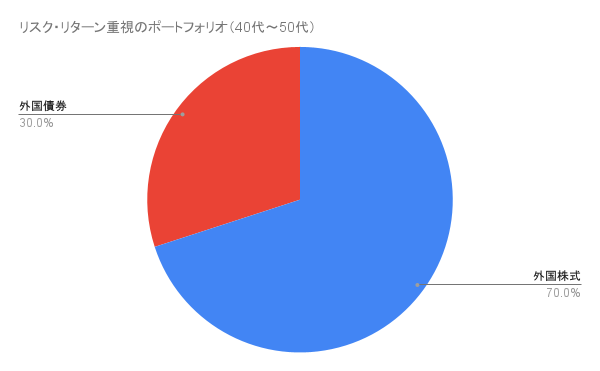

40代~50代でリスク&リターンを重視したい方はこちら

40代~50代は60歳までに、10~20年という期間になりますので外国株式70%に外国債券30%の比率で運用することをおすすめします。世界的な暴落があったとしても、債券がある程度クッションの役割を果たしてくれます。

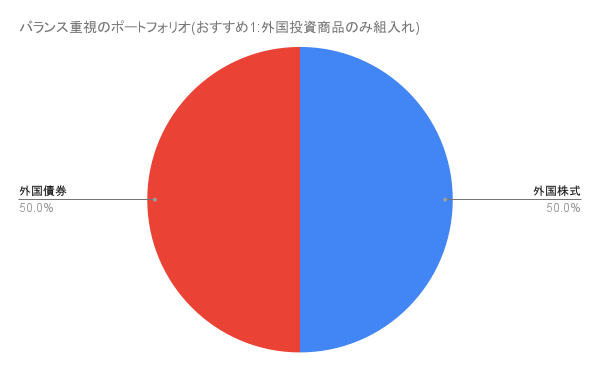

バランスを重視したい方はこちら

外国株式と外国債券の比率を50:50にすることで、リスクを極力排除しバランスのとれたポートフォリオにすることができます。世界的な暴落があったとしても、債券がクッションとなり十分に安定したパフォーマンスを出してくれるはずです。

バランスを重視したい方はこちら(番外編)

先ほど説明したGPIFと同じポートフォリオを組むことも一つの考え方だと思います。ただ個人的に国内株式と国内債券を組み入れることは、長い年月運用するには非常にもったいない気がします(笑)

iDeCo(イデコ)はしたいけど、絶対にリスクはとりたくない方はこちら

iDeCoは投資だけではなく定期預金という選択肢もあります。この場合、運用益はでませんが所得控除目的で積立するのも手ではあります。ただ、60歳まで引き出すことができない定期預金にどこまでメリットを見出せるかは何とも言えません(笑)

iDeCo(イデコ)は自由にポートフォリオのリバランスができる

iDeCoでは長期投資かつ資金拘束されることもあり、自由にリバランスすることができます。

例えば、

外国株式 100% → 外国株式 60%, 外国債券 40%

といったように、毎月の積立配分比率や保有している資産の組み換えを自由に行うことができます。

頻繁に行うものではありませんが、年に1度はメンテナンスの意味を含めて調整してみるのも良いかもしれません。

iDeCo(イデコ)での積立シュミレーション

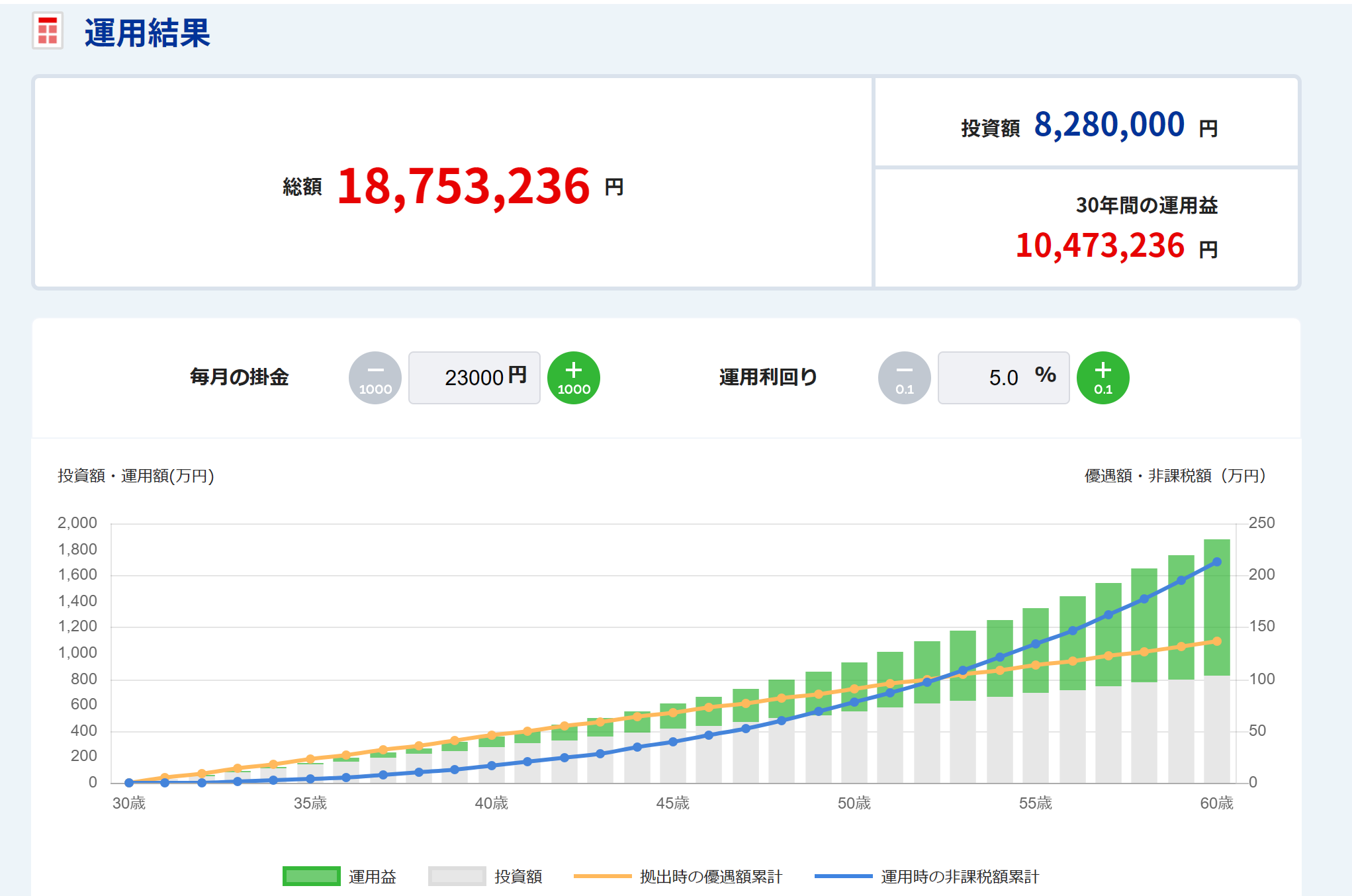

それでは仮に30歳からiDeCoで毎月23,000円を積立て、年利5%で30年間運用した時のシュミレーションをSBI証券のシュミレーターで検証してみました!

SBI証券のiDeCoより引用:https://go.sbisec.co.jp/prd/ideco/ideco_top.html

毎月23,000円をコツコツと積み立てることによってできた投資元本 828万円に対して、総額 約 1,875万円になっていることが分かります。実際には景気の動向に左右されますが、過去の世界的な歴史から平均年利率 5%は十分に達成できる数値だと思います。

ではどこの証券会社で申し込めばよいかについて、最後におすすめしたいと思います。

スポンサーリンク

iDeCo(イデコ) おすすめの証券会社

口座開設数 No.1! 「SBI証券」

ネット証券会社の王様といっても過言ではない「SBI証券」は、iDeCoにおいても魅力的な投資商品がそろっており、オリジナルプラン・セレクトプランの合計 83本の投資商品から自由に選ぶことができます。信託報酬も業界最安クラスとおすすめできます。

下記より直接 資料請求できます↓

楽天グループとの連携が魅力!「楽天証券」

口座開設数が「SBI証券」に並んできた「楽天証券」ですが、こちらも魅力的な商品があり投資商品は31本とSBI証券にはやや劣るものの、バンガード社が運用する「楽天・バンガード・ファンド(全米株式)」が投資商品をなっていることもメリットの一つです。

まとめ

iDeCo(イデコ)のメリット・デメリットから運用方針、おすすめ証券会社まで紹介してきました。

iDeCoは積立NISAと同じく少額から積立投資することができ、何かと税金をとられる日本において、優遇措置がとられた数少ない制度の一つです。

ただし積立NISAと違って資金拘束のデメリットも大きいので、よく考えたうえで始めることをおすすめします。

普段から貯金できる方には十分お勧めできる優遇制度ですので、上記より資料請求(無料)からご自身でも詳しく調べてみてくださいね!